一年吸金25亿元的液流赛道等待「宁德时代」出现

这段时间,液流电池的发展受到了学界和产业界的大力推崇,一位业内朋友告诉我,不久前在深圳落地的碳中和院士峰会,正是南方科技大学赵天寿院士组的局,他的主攻方向为液流电池,论坛内容也大多围绕于此展开。

据液流电池电解液公司金格伦统计,下业订单已达6.5GWh。这一数值已超越了券商普遍做出的3GWh预期。显然,证券交易市场信息已经远滞后于产业链一线中的消息。

据不完全统计,截至目前,已有9家液流电池公司获得融资,吸金超25亿元,主营钒液流电池的大连融科正是为数不多的新能源百亿独角兽。

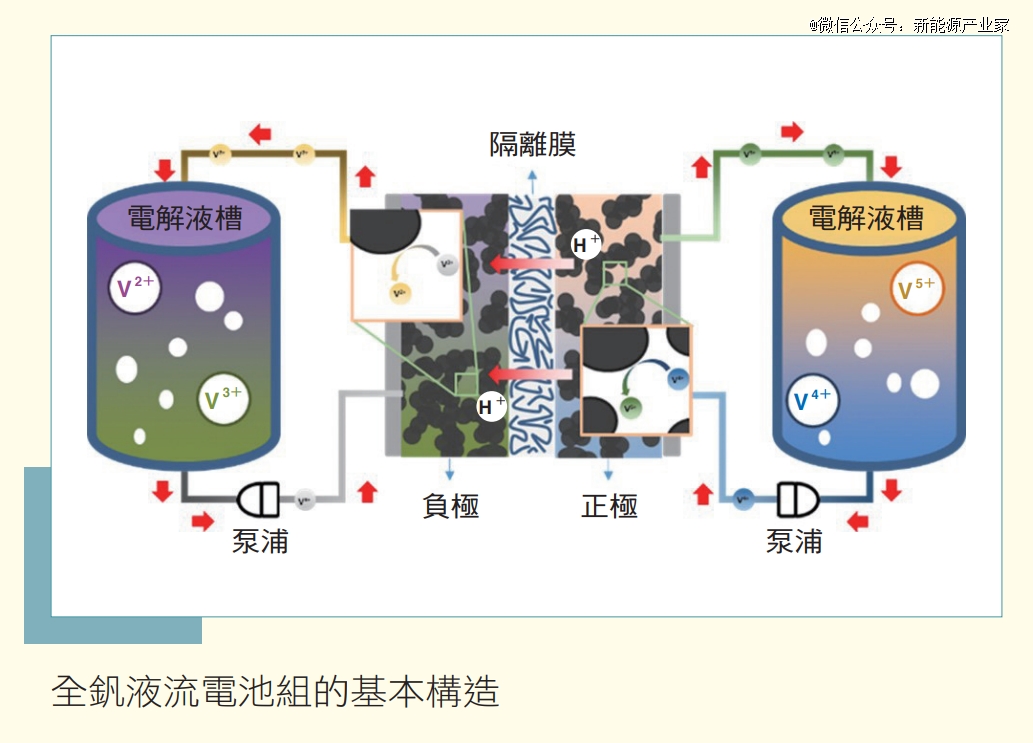

液流电池,顾名思义,是将正负极的活性物质溶解在电解液中,在电极上发生可逆的氧化还原反应,以实现充放电。目前90%以上的应用都为钒电池。

钒电池和我们熟知的锂离子电池体系完全不同,它属于液流体系。*眼看去,就能发觉出钒电池拖着高达四五米的储液罐,这是决定其单位体积内的包含的能量的重要单元。

液流电池诞生于美苏“太空竞赛”与两次石油危机的70年代,曾被看作主流的储能技术,但因为锂电池的耀眼光芒而被雪藏。

首先是材料本质上的安全,这在储能电站进入寻常商户家、工厂园区时,显得很重要。

有机构统计了全球67起储能事故后,总结出的*条原因,就是锂电池内部电芯失效,从而引发电池与模组的热失控,锂电池使用了高度易燃的有机电解液,最后引起整个储能系统的着火或爆炸。

据光大证券的统计,从2011年到2022年4月,全球总计发生的34起储能电站爆炸事件中,有32起是锂电池。

因为钒电池用于化学反应的活性物质,是以水溶液形态贮存在储液罐中,可以在常温常压下运行,因此无爆炸或火灾隐患。甚至将正、负极电解液混合也不会有危险,只是电解液温度会略有升高,所以被称为“永不爆炸”的电池。

钒电池的*波热潮,正是起于去年6月监管对于储能安全的政策规定,多次引发火灾事故的三元电池被禁止使用,钒电池的消防等级被划为丁级(要求*)。钒电池的商业潜力因此被释放。

钒电池没有元素损耗,只依靠钒离子丰富的价态变化,循环寿命理论可达25年以上,充放电循环次数25000次以上,100%充放电无衰减。目前循环寿命最长的磷酸铁锂也仅为了全钒液流的三分之一左右。

如果用专业术语来解释, 是因为全钒液流电池为液态均相体系。锂电池在常规的充放电过程中,会发生因各种各样的因素发生固态相变,从而对电池本身造成损坏。

一个最贴近日常的体验是我们的手机,用时间长了会发生鼓包,还需要经常充电。

目前,加拿大VRB公司(已被中国公司北京普能收购)动力系统商业示范中,运行时间最长的钒电池模块已正常运行9年多,充放电循环寿命超过18000次,远高于锂电池和铅酸电池。

再次,如果全钒液流电池进入大规模商业化应用,预期的容量增减和运维成本较低。

因为钒液流电池的容量单元和功率单元相互独立,需要增容时就添加更多的储液罐,需要增大功率时就增加更多的电堆。此外,用于反应的电解液能循环利用,回收价值高于锂电。

这个问题有多致命?2005年,日本住友电工在小批量试验钒电池后,因为市场需求小,不得不中止了液流电池的研发。2008年,钒电池龙头VRB因为没订单、融资遇冷,濒临破产边缘。

即便到了最近的2021年和2022年,钒电池在新型储能装机中的占比也仅为0.6%、2.3%。

商业化的本质是一个算账问题。因为产业链远不够成熟,涉及环节又很复杂,所以钒电池的一次性投资所需成本相对高于锂电池。

尽管钒电解液能回收,残值高,但先决条件是产业链需要先打通,形成“生产-使用-回收” 的闭环,而产业化的推进又需要先降低初始成本,让市场接受,这直接形成了一个悖论。

在2018年时,钒电池成本高达8元/Wh,直到2022年才逐步降低到3元/Wh,如果规模化量产,能达到2.5/Wh。这一速度已经超出了国际再次生产的能源机构IRENA的预测。

降本的空间还足够大,近期卷到天际的锂电池,已经把价格杀到了1元/Wh。钒电池投资所需成本的下降一方面取决于产业化规模化的速度,另一方面在技术层面也有不少值得突破的点。

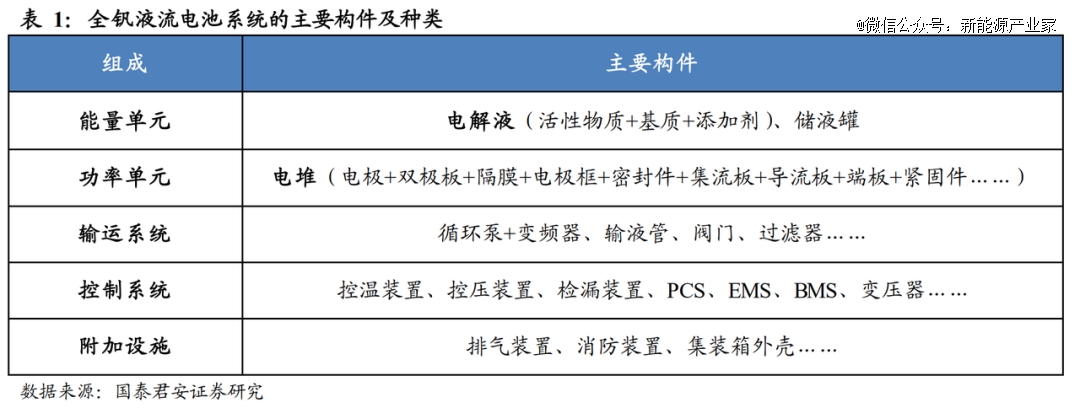

在材料端,占成本大头的是电解液和电堆,分别为能量单元和功率单元的核心,两者成本占比达到70%以上。

钒电解液的制造分为两个步骤,先是生产核心前驱体,即钒化学品(五氧化二钒、偏钒酸铵等), 拥有量产能力的基本为大型钒提炼及加工公司,目前中国钒矿产量占世界总产量的62%。随后是将前驱体转化为电解液,大连融科在钒电解液制造上占据了80%以上的市场。

电解液的降本方式主要靠商业模式创新。多家勇于探索商业模式的公司通过纵向一体化,和钒化工企业合作,来减少相关成本。同时电解液成本比较高,可以靠融资租赁的方式来减少初始投资成本。

国内的大连融科与海螺融华在“机阳海螺水泥6MW/36MWh项目“中应用了钒电池电解液租赁模式。通过电解液金融租赁方式,业主可以约50%的初始投资支出,只需在使用期间支付租金和利息。

在电堆材料方面,最高的成本项是进口隔膜。杜邦公司生产的Nafion全氟磺酸膜应用最广泛,化学稳定性和离子导电性很好,但成本高,达到500~800美元/平方米。

目前,性能与杜邦相当的国产全氟磺酸膜造价仅为进口产品的1/3。根据GGII数据统计,2021年液流电池质子交换膜国产化率达到23.15%,出货量靠前的企业为科润新材料和东岳未来。

比如专用于硫酸基质、用于密封钒电解液的氟橡胶,一吨售价30万元-40万元,长时间运行还要面临老化和塑性变化等问题。

大连融科通过一体化激光焊技术简化密封工艺,实现隔膜-电极-双极板的一体化,直接去掉了价格高昂的氟橡胶。激光焊接的工艺,也避免了压紧螺杆等的传统紧固方式导致电池结构变形。

类似的结构创新和成本降低,只能在一次次的系统应用实践中探索。在制造业,任何一项技术的性价比提高,靠的都是多点创新缓慢积累的结果。

从2007年大连化物所落地*液流电池至今,钒电池的格局已经有质的变化,尤其是在2023年。

据不完全统计,液流电池只用了十个月的时间完成并超过了行业过去十余年累积完成的规模。各招投标新建项目纷纷给出超100 MW规模。10月7日,国电投更是放出采购信息,拟招标1GWh 4h液流电池储能系统,开启了液流电池的GWh时代。

一位储能投资人表示,“液流电池行业已形成了高度的专业壁垒,2023年是液流电池创业最后的好机会,此阶段还可以用产业背景创业拿到钱,明年开始大家就要刀兵相见,赛道上也会涌现出新的并购机会。”

所幸的是,国内公司在液流电池主要的材料端和设备端都占有主导权,所以降本的速度足够快。国外的全钒液流电池大多规模较小,主要分布在日本、北美和欧洲,产业链复杂程度不足以支撑其快速发展。

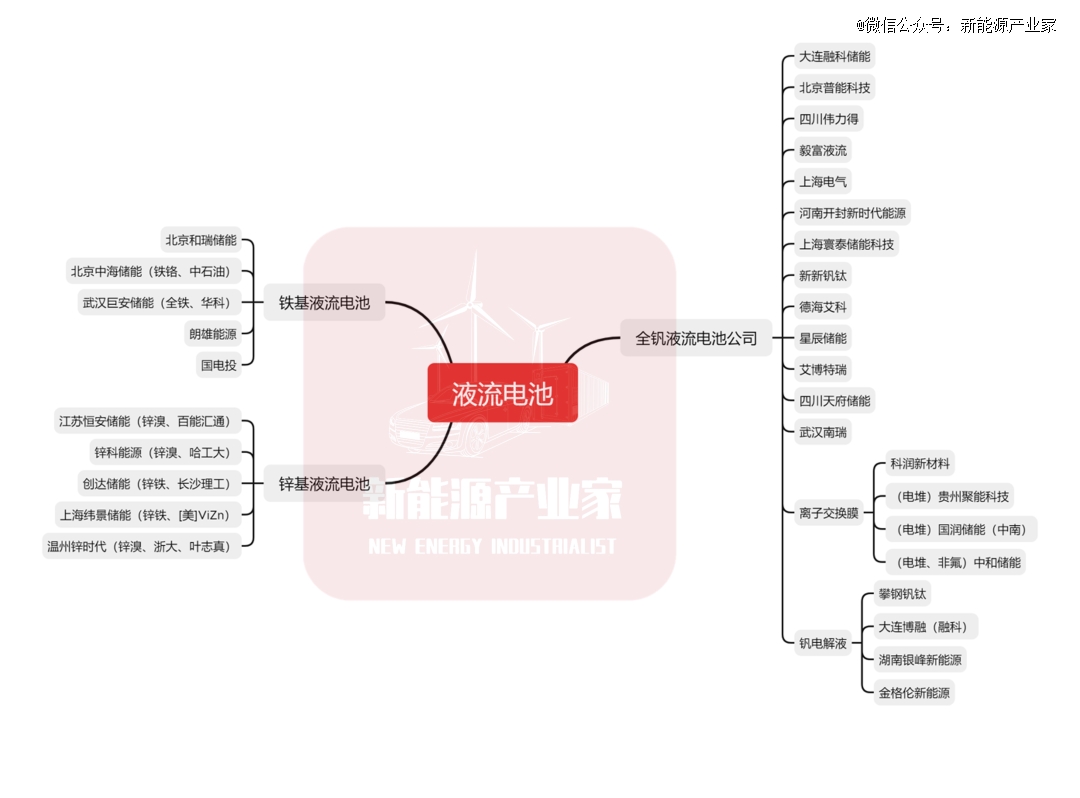

国内钒电池赛道上的企业大致上可以分为两派,一派是科研院所自研孵化或者知名教授带出来的初创企业,以大连融科为代表;另一派是吸收收购国外技术的的创业企业,以北京普能为代表。

2006年,中科院大连化物所建成*10kW全钒液流电池试验电堆,其他大学院校纷纷跟进。2008年, 大连融科成立,由大连化物所和大连博融控股集团共同建立。今年4月,大连融科获得10亿元B+轮融资,跃升为百亿独角兽。

2009年,北京普能世纪以215万美元低价收购加拿大VRB,获得其各项技术、专利、商标、设备及核心技术团队。VRB手中有从澳大利亚新威尔士大学购得的钒电池原始专利。

钒液流新势力有天府储能、国润储能、星辰储能等,一经成立就拿到了巨额融资。成立两三年时间的新势力,试图通过资本助力和单点技术突破降本,来直面竞争。

而在钒电池之外,铁基和锌基电池的产业化进程也在加速。核心原因还是一条,成本——钒电解液价格太高,那就用更便宜的铁、锌代替。但目前后者的问题是技术可靠性有待完善,还没有见到大规模的示范项目验证。

热火朝天的储能市场在这两年同时经历了高光和质疑,因为从行业的*性原则出发,储能是平衡高比例新能源的一个必要手段,大规模部署储能的需求是确定的。

但应该用什么类型的储能?怎么建立机制?可以说产业链所有的玩家都在摸着石头走路。

在储能的发展早期,储能电池甚至被看作车载动力电池的向下兼容,当年梯次电池利用才是产业关注的焦点。但在一次次的火灾事故中,实际的应用过程中,三元电池、梯次利用电池被排除,真正能用的储能电池才被筛选而出。

回到液流电池,作为一条新的技术路线。虽然在车载动力、消费电子领域上技不如“锂”(因为体积太大),但在储能应用都打了到锂电池的“七寸”,本质安全、4小时之后长时储能、长循环寿命,无不体现了突出的性能优势。

只不过,对早期创新的接受需要一个漫长的过程,在储能市场的大浪淘沙下,这一过程已快速缩短,液流电池正迎来全新的增长机遇。

升博体育官网微信订阅号

升博体育官网微信订阅号